Обзор

Рынок ЦОД 2011Обзор подготовлен

Корпоративные ЦОД угрожают коммерческим

Корпоративный сегмент не учитывается в общем объеме рынка ЦОД и в определенной степени сдерживает развитие коммерческого сегмента. Российский рынок исторически тяготеет к построению и развитию собственных мощных ИТ-инфраструктур. Ввиду чего многие крупнейшие заказчики мало используют аутсорсинг и слабо заинтересованы в аренде мощностей. Однако не исключено, что в определенный момент их заинтересует возможность предоставлять свою собственную инфраструктуру вовне - по мере распространения облачных технологий.

По данным исследования CNews Analytics 2011 года, ключевой группой потребителей услуг ЦОД с точки зрения поставщиков являются операторы связи (35%), банки (16%) и госструктуры (15%). Крайне низкая доля представителей заказчиков со стороны таких отраслей как нефтегаз или энергетика объяснима сложившимися здесь условиями - наличие исторически развитых и крупных собственных ИТ-служб, продолжительные капитальные инвестиции в ИТ-инфраструктуру, наличие внутриотраслевого центра предоставления ИТ-услуг (в том числе, вычислительных ресурсов).

До недавнего времени самым перспективным сегментом заказчиков на российском рынке коммерческих ЦОД считались банки. Данные, в частности, от компаний Dataline и Stack Group по итогам 2010 г. показывают, что финансовый сектор составляет примерно 2/5 от их общего объема выручки. Поскольку эти компании формируют статистику на основе разных схем отраслевой классификации, представленные ими данные трудно сопоставлять напрямую, однако ведущая роль финансового сектора налицо в обоих случаях. В то же время "торговые сети" в структуре заказов Dataline занимают ровно столько же, сколько "торговый бизнес" занимает в структуре заказов Stack Group – 7%.

Сегодня эта ситуация может измениться - с усилением активности "Сбербанка" в области построения внутриотраслевого сервис-провайдера, с одной стороны, и на фоне параллельного ЦОДостроительства -с другой. Кроме того, многие крупнейшие банки уже осуществили капитальные инвестиции в строительство собственных дата-центров, на базе которых отдельные игроки предполагают разворачивать частные облака. При этом многие банки отмечают специфику поставленных им бизнесом задач - удержание (или сокращение) текущего уровня операционных расходов при возможности не сокращать капитальные затраты. Это достаточно опасный симптом для рынка коммерческих ЦОД, как и шире - для рынка публичных облаков в России. В то же время ключевой группой заказчиков услуг коммерческих ЦОД просматриваются представители среднего бизнеса из разных отраслей - те компании, которые не располагают большими средствами для капитальных издержек на строительство собственных дата-центров, а также имеют ограничения с точки зрения обеспечения соответствия своих ИТ-систем требованиям 152-ФЗ.

Внутреннее строительство

По данным опроса CNews Analytics, в котором участвовали 180 компаний из разных отраслей, у 53% респондентов есть корпоративный ЦОД. Наибольшую долю таких игроков представляет, ожидаемо, ИТ-отрасль (сюда входят в том числе системные интеграторы, ИТ-консультанты и дистрибьюторы ИТ) - 78%. Следом идут банки и страхование (65%), а также телеком и ТЭК (по 62,5%). Как уже упоминалось, крупные игроки этих отраслей, вероятно, продолжат развивать собственные ИТ-инфраструктуры. Потенциал роста коммерческих ЦОД в большей степени сконцентрирован вокруг быстро растущих средних бизнесов. Тем не менее, уже в среднесрочной перспективе отдельные крупные заказчики могут столкнуться с дефицитом ресурсов - и вновь окажутся в ситуации выбора между собственным ЦОД и услугами внешнего провайдера. При достижении рынком определенного уровня зрелости сохраняется вероятность, что и ряд крупных игроков начнут со временем, в том или ином объеме, использовать сторонние услуги ЦОД.

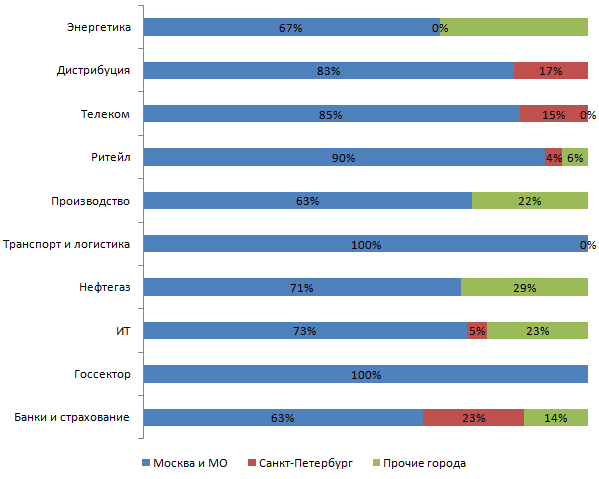

Подавляющее большинство корпоративных дата-центров, по данным опроса CNews Analytics, сосредоточены в Москве - почти 80% от общего показателя. В выборке по отдельным отраслям банки демонстрируют более диверсифицированный подход - 23% их площадок находится в Петербурге и еще 14% - в других городах. В телекоме - 15% дата-центров расположены в Петербурге. В ИТ-секторе - 5% в Петербурге и еще 23% - в других городах.

География корпоративных ЦОДов в отраслевом разрезе

Источник: CNews Analytics, 2011

Корпоративная угроза

Развитие корпоративных проектов - прямой фактор влияния для российского рынка коммерческих ЦОД. Рынок проектирования и строительства собственных ЦОД крупными отечественными заказчиками демонстрировал рост в 2008 г. - когда основной задачей крупнейших компаний, которые могли позволить себе подобные инвестиции даже в кризисный период, было повышение капитализации за счет вложений в основные средства. Проекты включали большую долю сервисной составляющей, поэтому были высоко маржинальными.

Корпоративный сегмент не учитывается в общем объеме рынка ЦОД и в определенной степени сдерживает развитие коммерческого сегмента. Российский рынок в значительной степени тяготеет к построению и развитию собственных мощных ИТ-инфраструктур, ввиду чего многие крупнейшие заказчики мало используют аутсорсинг. Постепенно в их среде начинают выстраиваться внутренние сервис-провайдеры, которые претендуют со временем выйти и на внешний рынок. Вполне вероятно, что по такой же схеме будет развиваться и сегмент корпоративных ЦОДов, на базе которых госмонополии или крупнейшие компании России с заметной долей госучастия начнут предоставлять услуги не только собственным подразделениям, но и другим отраслевым игрокам.

В ситуации перехода к аутсорсинговой модели выделение такой кэптивной структуры как нового центра генерации прибыли было не выгодно и мало интересно материнской компании (так как возможная доля от ИТ-услуг в совокупной выручке, как правило, просматривается на очень низком уровне). Однако в контексте развития услуг ЦОД по мере распространения облачных технологий эта ситуация может измениться - и привести к постепенному сращению коммерческого и корпоративного сегментов на рынке дата-центров.

Максим Ветлугин:

Развитая конкуренция на рынке ЦОД позволяет выбирать наилучшие решения

На вопросы CNews ответил Максим Ветлугин, ИТ-директор компании «Моя клиника».

CNews: Как вы оцениваете нынешнее состояние рынка ЦОД в России? Какие изменения последнего времени на нем вы можете отметить?

Максим Ветлугин: Я оцениваю нынешнее состояние рынка ЦОД как весьма активное и соответствующее актуальным потребностям и технологиям. Рынок предлагает широкий спектр услуг ЦОД: от collocation до SaaS. Появляется много интересных для бизнеса сервисов. Активно действуют технологические вендоры. Развитая конкуренция на рынке позволяет клиенту выбирать решения, наиболее соответствующие его требованиям по цене и качеству.