Обозрение подготовлено

Инвестиции в ИТ-услуги: каковы перспективы?

Инвестиционная привлекательность – одно из тех ключевых направлений, на которые в ближайшее будущее компании бросят свои основные силы. В условиях финансового кризиса способность привлекать оборотные средства становится важнейшей ключевой компетенцией, позволяющей не прекращать развитие. Особый интерес представляют финансовые вложения - вложения денежных средств в ценные бумаги, уставные капиталы компаний, а также предоставленные им займы.

Как и любой другой вид инвестиций, финансовые вложения являются одним из каналов, позволяющих компании аккумулировать средства в развитие. Однако у этого типа инвестиций существует и особенность. Они становятся отражением репутации той или иной компании на рынке, индикатором "веры" бизнес-среды в будущее отдельных компаний, групп компаний или целых секторов экономики. Высокая репутация и вера внешних игроков в успех того или иного предприятия воплощается в покупке акций компании, росте капитализации, вложениях в уставной капитал, в предоставлении компании выгодных займов, в разрешении дополнительных эмиссий акций и т.д. – то есть являются мощнейшим инструментом выгодного (в обмен лишь на веру в будущий успех) получения средств для развития.

На новой волне роста

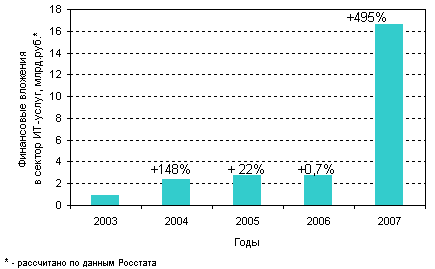

После явного остывания интереса к сектору ИТ-услуг со стороны инвесторов в 2006 году (тогда финансовые вложения фактически остались на уровне предшествующего года), 2007 год принес позитивные изменения - рост финансовых вложений почти в 5 раз. Таким образом по итогам 2007 года общий объем финансовых вложений в сектор ИТ-услуг составил, по данным Росстата, около 16,6 млрд руб., а объем накопленных финансовых вложений на начало 2008 года превысил 8 млрд руб.

Динамика инвестиций в сектор ИТ-услуг, 2003-2007

Источники: CNews Analytics 2008

Это был второй, после 2004 года, довольно сильный всплеск вливаний в сектор ИТ-услуг. В 2004 году был зафиксирован прирост финансовых вложений в сектор более чем 1,5 раза. Всплеск 2007 года составил почти 5 раз и произошел на фоне достаточно довольно скромного роста двух предыдущих лет – 22% в 2005 году и 0,7% в 2006 году. Всплеск финансовых вложений был связан с общим улучшением ситуации в экономике в 2007 году и ускоренным развитием самого сектора ИТ-услуг. Так, корпоративный рынок заказов на ИТ-услуги вырос в 2007 году на 28% (против 9% в предшествующий год), а прирост экспорта отечественных услуг составил рекордные 73%.

В абсолютном выражении финансовые вложения в российский сектор ИТ-услуг пока еще не слишком большие (например, они в 433 раза меньше, чем в торговле, в 67,8 раз меньше чем в добывающей промышленности, в 38 раз меньше, чем в секторе телекоммуникаций, в 10,5 раз меньше, чем в финансовом секторе). Правда, необходимо отметить, что привлекательность сектора ИТ-услуг росла опережающими темпами по сравнению со многими другими секторами – в частности, разрыв в объеме финансовых вложений с сырьевыми компаниями сократился за год со 187 раз до 67,8 раз. Здесь сказался целый комплекс факторов - и рост рынка, и рост экспорта, и рост цен на нефть, благодаря которым ИТ-сектор получал все новые и все более дорогостоящие заказы, у отечественных ИТ-компаний открывались представительства за рубежом, государство развертывало целый комплекс программ по улучшению условий для развития ИТ. Будущее, однако, в связи с развернувшимся мировым кризисом представляется мало ясным. Кому будут верить инвесторы после финансового кризиса – большая загадка.

На начало 2008 года финансовые вложения в секторе ИТ-услуг составляли порядка 32% от оборота ИТ-компаний. Для сравнения, в торговле объем финансовых вложений составляет 78% от оборота торгующих компаний, в телекоме 61% от оборота операторов, в финансовом секторе 9,8%, в добывающей промышленности – 2,6%. Таким образом, рынок финансовых вложений в ИТ-сектор отнюдь не перегрет.

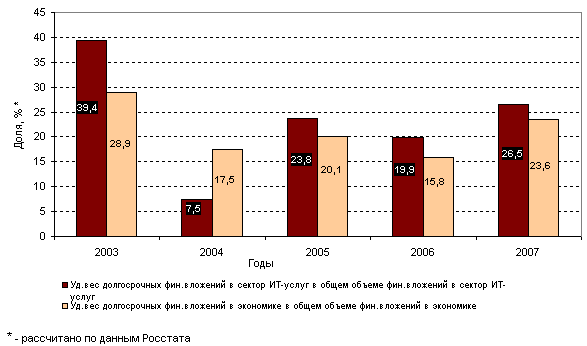

Динамика долгосрочных финансовых вложений в сектор ИТ-услуг

Источники: CNews Analytics 2008

Позитивной динамика 2007 года была и по соотношению долгосрочных и краткосрочных финансовых вложений. Если в 2004-2006 гг. изменения шли в основном в худшую сторону (спад доли долгосрочных вложений в 2004 году, потом некоторый рост в 2005-м и новый спад в 2006-м), то в 2007 году их доля возросла до 28,6%. Впрочем, отмеченные тенденции скорее были следствием улучшения общеэкономической ситуации, нежели изменениями внутри самого сектора ИТ-услуг. Так, удельный вес долгосрочных финансовых вложений по экономике в целом в 2007 году также вырос с 16,8% до 23,6%.

Во всех секторах экономики продолжают доминировать "быстрые", спекулятивные капиталы, нацеленные на получение сиюминутной прибыли и увод денег. Ясно, что с точки зрения развития любого бизнеса – это негативный факт. Низкий уровень долгосрочных финансовых вложений означает, что организациям этой отрасли не дают долгосрочных кредитов, не верят в устойчивость их ценных бумаг, стремятся получить быструю прибыль, не задумываясь о снабжении компании средствами для инвестиций в развитие.

Доля долгосрочных финансовых вложений в ИТ-сектор оказывается одной из самых невысоких среди прочих отраслей. Для сравнения в добывающей промышленности она составляет 42,2% (показатель прошлого года - 37,2%), в финансовом секторе – 46% (показатель прошлого года - 8,4%), в секторе телекоммуникаций – 30,5% (показатель прошлого года - 22,7%) и т.д.

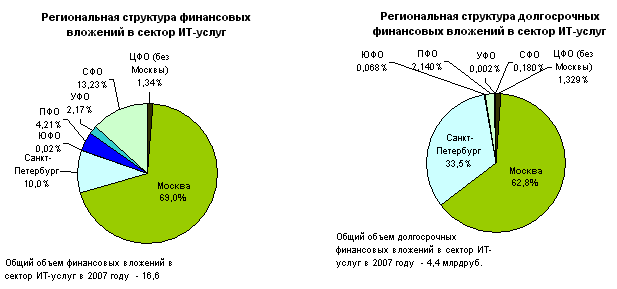

Инвестиционные предпочтения Москве

В региональной структуре финансовых вложений в сектор ИТ-услуг абсолютно доминирует Москва – как по доле совокупных финансовых вложений (в Москве концентрируется 69% всех финансовых вложений), так и по доле долгосрочных финансовых вложений (62,8% всех долгосрочных финансовых вложений в экономику также отдаются московским ИТ-компаниям). Говоря о конкуренции за инвестиции между столицами, стоит отметить, что московский сектор ИТ-услуг существенно превосходит питерский по общему объему вовлеченных капиталов, однако значительно проигрывает ему по относительной доле долгосрочных вложений. Если в Москве доля долгосрочных финансовых вложений составляет 24% от всего объема финансовых вложений в московские ИТ-компании, то в Петербурге этот показатель - около 85%! На фоне питерского сектора ИТ-услуг, московский выглядит сосредоточением всецело спекулятивных капиталов. По крайней мере, таков результат по итогам 2007 года.

Источники: CNews Analytics 2008

Региональные ИТ-компании пользуются существенно меньшим доверием со стороны инвесторов. Так, совокупная доля регионов в общем объеме финансовых вложений в экономику составляет 21%, а в объеме долгосрочных финансовых вложений - лишь 4%.

Туманные перспективы

Говоря о перспективах, стоит, наверное, полностью пропустить период кризиса, так как в этот период финансовые вложения будут вести себя непредсказуемо. Единственным устойчивым явлением будет их повсеместное сокращение. Спекулятивные капиталы начнут вытеснять все другие виды вложений.

"Фактор нефти" практически целиком определяет экономическое и социальное благополучие современной России - через перераспределенные цепочки заказов от сырьевых монополий прочим экономическим агентам и через рост возможностей государственных расходов, что, как следствие, приводит к росту благосостояния компаний. Именно этот, и никакой другой фактор, позволяет российским высокотехнологичным фирмам – в частности ИТ-компаниям, предоставлять свои услуги прочим агентам экономики.

В этих условиях откат цен на мировом рынке энергоносителей бьет отнюдь не только по сырьевым гигантам, но по всей экономике – в том числе и по высокотехнологичному сектору. Причем по последнему даже в большей степени, так как их доходы целиком зависят от расходов внешних компаний, а они оперативно пересматривают структуру расходов, интенсивно сворачивая все непрофильные расходы. Неспособность пока существовать в отрыве от "фактора нефти" типична для российского ИТ-сектора, как и для всех прочих отраслей и секторов российской экономики.

Поэтому в российских условиях принцип "если нефть падает, надо вкладывать в высокотехнологичный сектор" не работает. Ввиду "фактора нефти" как определяющего для развития российской экономики сокращаться будут финансовые вложения одновременно как в сырьевые и капиталоемкие, так и в высокотехнологичные компании.

Экспортный потенциал ИТ-компаний пока не достаточно высок и не позволит компенсировать потери спроса на внутреннем рынке. Даже если российские ИТ-компании докажут свою жизнеспособность как игроки на глобальном рынке, существенно ситуацию это не изменит, ибо мы являемся свидетелями кризиса не внутрироссийского, как было в 1990-е гг., но мирового, и экспорт в этих условиях мало что значит.

Все это будет приводить к уводу денег из сектора, массовому сбросу дешевеющих акций ИТ-компаний. Банки уже взвинчивают проценты по кредитам коммерческим фирмам и даже стратегических производств (что вызвало справедливое возмущение президента и правительства), что уж говорить об ИТ-компаниях. Займов станет меньше, кредиты станут более дорогие. Такие категории, как "деловая репутация", перестанут быть факторами привлечения инвесторов. В обмен на чистый бренд уже нельзя будет привлечь реальные средства для развития.

В этом отношении перспективы у российских ИТ-компаний далеко не блестящи и их "высокотехнологичный" статус, увы, не даст дивидендов. Возврат к нормальному развитию сможет быть осуществлен только в канве улучшения макроэкономической ситуации и общего оздоровления экономики.

Владимир Карачаровский / CNews Analytics