Обзор

Рынок ИТ-услуг 2011Обзор подготовлен

Цена бизнеса ИТ-аутсорсеров будет быстро расти

Глобальный рынок ИТ в посткризисный период не снижает консолидационной активности - причем в центре большинства сделок M&A оказываются сервисные бизнесы. Компании, работающие по аутсорсинговой модели, в странах с развивающейся экономикой уже получают высокую рыночную оценку. Россия заметно медленнее движется по пути консолидации, а стоимость аналогичных активов здесь пока видится заниженной. Однако сойти с этого пути вряд ли удастся - а капитализация отечественных ИТ-аутсорсеров неизбежно будет расти.

Постепенное взросление российского ИТ-рынка стимулирует интерес к методикам оценки его игроков - тем более, что аналогичные по бизнес-модели иностранные компании давно уже стали "звездами" бирж. Долгое время попыткам оценить, по сложившимся на Западе методикам, отечественных поставщиков препятствовала их закрытость, непрозрачность не всегда "белого" бизнеса. Да и сами объемы этого рынка мало впечатляли возможных оценщиков - со стороны, например, крупных инвестбанков, где первые аналитики по ИТ стали появляться лишь в 2007-2008 гг., тогда как телеком-аналитика была в тот момент уже достаточно зрелой. До сих пор в России существует считанное по пальцам одной руки количество открытых компаний, публикующих отчетность и использующих инструменты типа акций или расписок для привлечения инвесторов. О еще таком же количестве заявляемых ранее планов IPO после кризиса 2008 года вообще забыли.

В любом случае рынок постепенно становится более открытым, а ситуация с традиционными ИТ-активами сегодня уже более-менее очевидна - оценки интеграторов по аналогичным метрикам в целом близки западным. При этом в секторе сервис-провайдеров, казалось бы, наиболее маржинальном и перспективном - в том числе, с точки зрения продвижения на глобальном рынке и привлечения не только иностранных заказчиков, но и инвесторов - можно пока констатировать явный провал. Российские ИТ-аутсорсеры на фоне своих западных коллег остаются явно недооцененными. Отчасти это можно связать со сложностями развития самого рынка ИТ-аутсорсинга в России - скоро будет 10 лет, как из года в год здесь ожидают бума. Крупнейшие отечественные заказчики по-прежнему не стремятся его поддержать, предпочитая выстраивать собственные ИТ-империи и выращивая по сути полноценных внутренних сервис-провайдеров. Изредка эти кэптивные структуры предпринимают попытки выхода на открытый рынок, но либо быстро от них отказываются, либо сталкиваются с теми же сложностями, к которым почти привыкли независимые игроки. Соответственно перспективы их развития также на первый взгляд туманны - в контексте неопределенности и все еще незрелости российского рынка ИТ-аутсорсинга.

С другой стороны, похоже наступает момент, когда от этих стереотипных представлений придется отказаться. Во-первых, очевиден бум аутсорсинга ИТ на глобальном рынке - и соответственно, заметно усиление провайдеров, в том числе за счет консолидационных процессов. Во-вторых, все больше развивают сервисные составляющие российские экспортеры ПО, исторически игравшие на дополнительном "поле" аутсорсинга, которое, со всеми его успехами, не принято было учитывать при оценках рынка сервис-провайдеров. Вероятно, вскоре эта ситуация также изменится - российские разработчики оказывают все больший объем услуг поддержки, и в банковском секторе европейских стран начинают конкурировать за клиентов с традиционными игроками - аутсорсерами из Индии. В-третьих, распространение концепции облачных вычислений, по ожиданиям всего рынка, должно дать новые стимулы для развития ИТ-аутсорсинга, хотя, скорее всего, несколько изменит его традиционные форматы.

В результате можно предположить, что ситуация на рынке ИТ-аутсорсинга в России, как и во всем мире, в ближайшее время изменится. Соответственно, должны измениться и подходы к оценке бизнеса российских поставщиков услуг. А оценка стоимости таких компаний может приобрести стратегическое значение - если вновь обратиться к статистике сделок M&A на мировом ИТ-рынке, где крупнейшие объединения последних лет были сфокусированы как раз на сервис-провайдерах.

Глобальная консолидация ИТ-аутсорсеров

Главным событием 2008 г. на глобальном рынке ИТ-аутсорсинга стал не только кризис, резко сокративший бюджеты заказчиков, но и объединение EDS и НР - стоимость сделки составила 13,9 млрд долл. В 2009 г. Dell приобрела Perot (3,9 млрд долл.), а Xerox - ACS (6,4 млрд долл.), также в целях усиления сервисных составляющих своих бизнесов.

Тогда же индийская аутсорсинговая компания Tech Mahindra предложила за пакет 31% акций Satyam рекордную сумму 351 млн долл. - на 23% выше рыночной стоимости. Четвертый по величине аутсорсер Индии оценивается в 660 млн долл., насчитывает около 53 тыс. сотрудников, а в число клиентов входят такие промышленные гиганты, как General Electric, Cisco Systems и Qantas Airways.

Затем в 2010 г. стало известно, что Siemens и Atos Origin договорились о проведении процедуры обмена активами, в результате которой будет создан второй крупнейший в Европе ИТ-аутсорсер, уступающий по масштабам деятельности только IBM. Siemens получала 15% акций и место в совете директоров французского ИТ-аутсорсера Atos Origin, основанного бывшим Министром финансов Франции, в обмен на это немецкий концерн передавал в подчинение Atos свою убыточную дочернюю ИТ-компанию Siemens IT Solutions (-463 млн евро в 4 кв. 2009).

В результате этой сделки на мировом рынке впервые появляется крупнейший игрок с полностью европейскими корнями, который будет конкурировать за контракты не только с американскими IBM или Accenture, но и с индийскими Tata Consultancy Services, Tech Mahindra и Satyam Computer Services. Сделка Atos Origin - Siemens оценивается в 850 млн евро, что является крупнейшим для Европы показателем с момента создания альянса между Daimler и Renault. Для самого Siemens это крупнейшая сделка со времен создания Nokia Siemens Networks. По оценкам аналитиков в результате поглощения Siemens IT Solutions аутсорсер Atos сможет практически удвоить свои финансовые показатели и уже через год нарастить выручку с 5,1 млрд евро до почти 9 млрд евро.

Выручка ключевых ИТ-аутсорсинговых компаний мира, 2009

| IBM Global Technology Services | $8,376 млн |

| HP Enterprise Services | $7,345 млн |

| CSC | $6,457 млн |

| Dell Services | $1,716 млн |

| ACS (Xerox Company) | $2,068 млн |

Источник: Gartner, 2010

Динамика роста ключевых ИТ-аутсорсинговых компаний мира, 1 кв. 2011

| IBM Global Technology Services | 6% |

| HP Enterprise Services | 2% |

| Accenture | 13% |

| Capgemini | 3,8% |

Источник: Gartner, 2010

Динамика рынка ИТ-аутсорсинга в региональном разрезе, 2010-2015 (млн долл.)

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Северная Америка | 108,470 | 112,956 | 117,466 | 122,082 | 127,566 | 133,278 |

| Латинская Америка | 10,577 | 11,892 | 13,035 | 14,331 | 15,778 | 17,421 |

| Западная Европа | 94,973 | 101,672 | 104,898 | 107,962 | 111,023 | 114,427 |

| Восточная Европа | 4,051 | 4,421 | 4,650 | 4,876 | 5,127 | 5,388 |

| Ближний Восток и Африка | 5,335 | 5,882 | 6,241 | 6,608 | 7,003 | 7,438 |

| Юго-Восточная Азия | 23,816 | 26,910 | 29,136 | 31,581 | 34,301 | 37,469 |

| Япония | 45,925 | 49,493 | 50,022 | 50,597 | 51,165 | 51,672 |

| Всего по миру | 293,146 | 313,227 | 325,449 | 338,037 | 351,963 | 367,093 |

Источник: Gartner, 2011

Летящие БРИКС

В то время как зрелые американские аутсорсеры показывают адекватные для своего уровня развития невысокие показатели роста, китайские и индийские поставщики сохраняют двузначные темпы роста. Индийские компании, специализирующиеся на офшорном программировании удерживают высокую маржу. Капитализация Топ4 индийских игроков - TCS, Infosys, Cognizat, Wipro - в этом сегменте суммарно превышает на начало августа 2011 г. $100 млрд. При увеличении доли сервисной составляющей в их выручке повышается потенциал роста показателя EV.

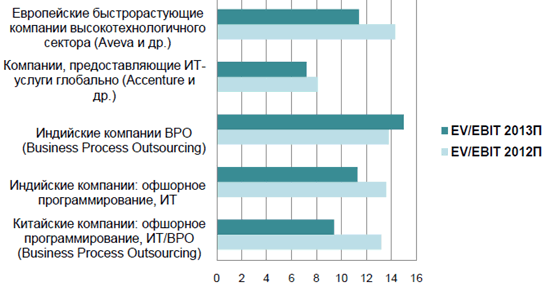

Средние значения мультипликаторов (Median) EV/EBIT для аутсорсинговых компаний (прогноз 2012-2013)

Источник: Altone Investments, 2011

России - подготовиться

Учитывая развитие российского рынка ИТ, в той или иной мере, в мировой парадигме, можно предположить, что консолидационные процессы отрасли аутсорсинга будут со временем тиражированы и в нашей стране. Вопрос - насколько активны тут будут "покупатели"-глобальные компании и какого рода поставщики окажутся в их фокусе в первую очередь.

Вообще как раз натиск иностранцев может оказаться дополнительным стимулом для консолидации российских игроков. Многим интеграторам со временем придется выбирать между слияниями, либо уходом с рынка - под натиском глобальных провайдеров, с одной стороны, и распространением облачных трендов, с другой. В ситуации, когда сильные будут объединяться, чтобы стать еще сильнее, аутсорсинг может оказаться своего рода разменной монетой.

Как отмечает Сергей Карась, независимый консультант, представитель Altone Investments, аутсорсинг от интеграторского бизнеса отличает высокая прогнозируемость, длинные контракты и выраженный эффект масштаба - т.е. после достижения критической массы прибыль у аутсорсера резко вырастает, а у интегратора - нет. Соответственно, оценка аутсорсинга и в России станет в разы превышать показатели интеграторского бизнеса - и "именно этот кусок бизнеса даст конкурентное преимущество в грядущей консолидации ИТ-рынка в РФ", - считает эксперт. Отсюда возможный путь повышения капитализации для интеграторов - как раз за счет роста аутсорсинговой составляющей с выделением в отдельную, операционно-независимую бизнес единицу. "Аутсорсеры само собой будут стоить дороже - как только повысится прозрачность бизнеса и сформируется критическая масса на рынке, это вопрос времени" - резюмирует Сергей Карась.

Сегодня российский рынок ИТ-аутсорсинга сильно дефрагментирован - почти 70% составляют мелкие, если ориентироваться на глобальный контекст, компании. В ситуации незрелости и малого интереса со стороны крупных заказчиков рынок растет пока преимущественно за счет СМБ - собственно, только они сейчас и могут ощутить некоторую экономию от перехода на аутсорсинг. Диалог поставщиков с крупными заказчиками давно начинается с того, что сэкономить не получится - но получится изменить структуру затрат и более эффективно использовать средства.

Если же говорить о действительно крупных игроках на российском рынке ИТ-аутсорсинга, таких наберется лишь единицы. А размер здесь имеет значение - если ориентироваться на крупные холдинговые структуры в качестве клиентов, желательно соответствовать им в масштабах сразу, а не спешно набирать команды в случае полученного проекта.

На сегодня в стране есть только несколько компаний, которых можно назвать крупными аутсорсерами. При этом, по разным экспертным оценка, ни одному игроку пока не удается занять хотя бы 10% рынка, даже с учетом офшорной разработки. В числе лидеров в этом сегменте обычно фигурируют "Россервис", "Техносерв", "Оптима", "Инфосистемы Джет", "Микротест", ЛАНИТ и IBS. В структуре рынка доминирует обслуживание ПК и сетевого оборудования - до недавнего времени доля этого сервиса составляла немногим менее 50%. Однако постепенно начинает расти доля хостинга инфраструктурных услуг и аутсорсинга информационных систем.

В подобных условиях, понятно, что активы российских аутсорсеров пока проигрывают в сравнении с развитыми и развивающимися рынками других стран. С другой стороны, стоимость немногочисленных публичных ИТ- компаний в Россиии выросла за последние 2-3 года в 5-6 раз, при том что их выручка за этот период увеличилась в 1,5-2 раза. Это можно считать положительным индикатором, говорящем о том, что процесс "дооценки" российских игроков начался.

Дополнительный позитивный индикатор - рост рынка ИТ-аутсорсинга, который опережает по темпам рынок ИТ в целом. Так, в 2010 г. его объем составил $652 млн при росте 23,7% (данные IDC). Для сравнения, объем всего рынка ИТ за тот же период - $18,6 млрд долл. (данные Минсвязи в пересчете по средневзвешенному курсу) при росте 19%.

На сегодня, если применять западную методику оценки, у российских аутсорсеров капитализация получается равной годовой выручке (если не 1/2), в то время как у индийских и китайских поставщиков - 2-5 годовых выручки в среднем. У Infosys - 8 годовых выручек. Соответственно, можно предположить, что российские сервис-провайдеры пока недооцененены минимум в 2-5 раз, если не в 10.

Можно также проверить справедливость оценки российских компаний в сравнении с индийскими или китайскими на основании финансовой отчетности (оборот, задолженность по кредитам и займам и пр.), официально заявленной численности сотрудников, а также размера выручки компании на одного сотрудника.

В сравнении получится, что самые высоко оцененные компании - китайские iSoftStone и VancelInfo. Они демонстрируют только высокую рыночную стоимость, но и растут в среднем на 48% в год ( за последние три года) при среднерыночном показателе роста в 10% (CAGR, Китай). Показатель удельной выручки на сотрудника крайне низкий, что говорит о дешевизне рабочей силы в этой стране.

Такую же сплоченность показывает и индийский сектор аутсорсинговых компаний - со средним ежегодным ростом 22% они оценены дешевле китайских коллег, но дороже российских компаний, опережая средний рост рынка аутсорсинга в Индии на 3 процентных пункта. Также налицо низкая стоимость проектов при довольно большом количестве сотрудников.

Российские же компании демонстрируют разнородность, но в целом показатели их стоимости низки - при довольно позитивных остальных данных.

Параметры для оценки бизнеса аутсорсеров

| Выручка, 2008 (млн долл.) | Выручка, 2009 (млн долл.) | Выручка, 2010 (млн долл.) | CAGR % | Выход на рынок | Численность персонала | Генерация выручки на одного сотрудника | |

| Россия | |||||||

| IBS | 635 | 494 | 639 | 0,24% | 1992 | 7200 | 0,09 |

| Ай-Теко | 476 | 386 | 411 | -7% | 1997 | 1300 | 0,3 |

| Астерос | 150 | 232 | 306 | 42,74% | 2005 | 1400 | 0,22 |

| Ланит | 1300 | 872 | 1097 | -8,15% | 1989 | 4300 | 0,26 |

| Россервис | 40 | 64,9 | 68 | 30,38% | 2005 | 298 | 0,23 |

| Техносерв | 1306 | 751 | 916 | -16,24% | 1992 | 2100 | 0,44 |

| Глобальные компании | |||||||

| Capgemini | 13825 | 11626 | 11596 | -8,42% | 1967 | 120000 | 0,10 |

| Accenture | 25313 | 23170 | 23094 | -4,48% | 1989 | 225000 | 0,10 |

| IBM | 103630 | 95759 | 99871 | -1,83% | 1911 | 426751 | 0,23 |

| HCL | 5000 | 5300 | 5700 | 6,77% | 1978 | 85000 | 0,07 |

| CSC | 16500 | 16432 | 15921 | -1,77% | 1959 | 93000 | 0,17 |

| Китай | |||||||

| Neusoft | 534 | 600 | 728 | 16,78% | 1991 | 16000 | 0,05 |

| VanceInfo | 102,7 | 148,1 | 211,6 | 43,54% | 1995 | 9000 | 0,02 |

| iSoftStone | 82,46 | 134,39 | 196 | 54,17% | 2001 | 9000 | 0,02 |

| Hisoft | 100,72 | 91,46 | 146 | 20,40% | 1996 | 5521 | 0,03 |

| Индия | |||||||

| TCS | 5700 | 6015 | 8285 | 20,56% | 1968 | 202032 | 0,04 |

| Infosys | 4663 | 4804 | 6041 | 13,82% | 1981 | 133560 | 0,05 |

| Cognizant | 2816 | 3278 | 4590 | 27,67% | 1994 | 111220 | 0,04 |

| Wipro | 4300 | 6030 | 6953 | 27,16% | 1945 | 120000 | 0,06 |

Источник: CNews Analitycs, 2011

В период кризисных изменений на российском рынке ИТ ожидали усиления консолидационной активности. Этот прогноз отчасти сбылся - хотя и в значительно меньших масштабах. За 2010-1 полугодие 2011 г. здесь было осуществлено 40 сделок общей стоимостью 912 млн долл. (данные ReDeal Group/ Mergers.ru). Средняя цена сделки составила 20,3 млн долл. Как отмечают аналитики, 69% стоимостного и 33% количественного объема рынка занимают сделки в форме участия (менее блокирующего пакета акций). 76% стоимостного и 55% количественного объема рынка характеризуются круговым характером (фонды или диверсификация). 15% от количественного и 46% от стоимостного объема рынка составляют приобретения российских компаний иностранными.

В любом случае консолидацию здесь как ждали, так и ждут - тем более что представители власти неоднозначно шутят на эту тему. На одном из совещаний с ИТ-компаниями России министр Щеголев, например, прокомментировал: «Вам надо объединятся, иначе с милицией придем вас объединять». Неизбежно этот тренд будет перенесен и на рынок ИТ-аутсорсинга - тогда же станет актуальной задача адекватной оценки этих бизнесов. Если раньше задел для роста капитализации создавала консалтинговая составляющая, то сегодня, в пост-нулевые ее роль может занять как раз сервисная - аутсорсинговая.